サイト内検索

本文

給与支払報告書の提出について 【給与支払報告書提出期限】令和7年1月31日(金曜日)

令和6年1月から令和6年12月に給与・賃金等を支払った事業主は、令和7年1月1日現在で新居浜市に住所を有する受給者について、金額の多寡に関わらず令和6年中に給与を支払った方全員分(退職者、パート、アルバイト、季節雇用者、専従者などを含む)の給与支払報告書(総括表・個人別明細書)を令和7年1月31日(金曜日)までに提出してください。(地方税法第317条の6第1項及び第3項)

なお、給与支払金額が30万円以下の退職者については、地方税法における提出義務はありませんが、公正・適正な課税の観点から提出にご協力していただきますようお願いいたします。

また、令和5年度より、市区町村に提出する給与支払報告書(個人別明細書)が正・副本の2枚から1枚になりました。正本1枚のみご提出ください。

※電子申告(eLTAXなど)を利用する場合は、紙による総括表及び給与支払報告書の提出は不要です。

令和7年度給与支払報告書提出時の注意点について

1.定額減税に関する記載方法について

令和6年分の所得税について定額による所得税の特別控除(以下、「定額減税」という。)が実施されています。年末調整の際には、年末調整時点の定額減税の額を算出し、給与支払報告書(個人別明細書)の(摘要)欄への記載が必要となりますので、記入漏れがないようご注意ください。

令和7年度に住民税において同一生計配偶者の定額減税(1万円)と、定額減税しきれなかった方を対象とした不足額給付を実施する際には、令和6年分の給与支払報告書など提出された課税資料を基にして、定額減税額や不足額給付額を算出することから、正しく記載されていることが必要不可欠となります。今年は、特にこの点について注意して作成を行ってください。

◎定額減税に関する年末調整の情報など、詳しくは国税庁HP<外部リンク>をご覧ください。

<年末調整をした人>

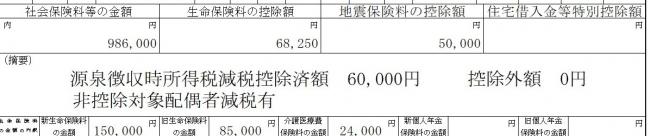

(摘要)欄に、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」と記載します。

また、年調減税額のうち年調所得税額から控除しきれなかった金額を「控除外額×××円」と記載します (全額控除できた場合は「控除外額 0円」と記載してください)。

(記載例)

【記載例1:年末調整を行った一般的な場合】

「 源泉徴収時所得税減税控除済額×××円 控除外額×××円 」

☞年末調整を行った方の定額減税に関する記載の基本形の記載例です。

☞収入が103万円以下の方や、住宅借入金等特別控除がある方など所得より控除が大きく所得税が発生しない方は、「源泉徴収時所得税減税控除済額 0円、控除外額30,000円」などの記載になります。

【記載例2:非控除対象配偶者分の定額減税の適用を受けた場合】

「 源泉徴収時所得税減税控除済額×××円

控除外額×××円 非控除対象配偶者減税有 」

☞合計所得1,000万円超1,805万円以下の方で同一生計配偶者がいる場合の記載例です。

<年末調整をしなかった人>

年末調整を行わずに退職し再就職しない場合や、令和6年分の給与収入金額が2,000万円を超える等の理由により年末調整の対象とならなかった給与所得者については、(摘要)欄への定額減税等の記載は不要です。

なお、年末調整をされなかった方で給与や年金の所得で源泉徴収税額が発生している方は、確定申告等を提出することによって、所得税の定額減税を精算することができます。また、不足額給付の計算は、確定申告書によって計算されます。

2.給与支払報告書等のeLTAX等による提出義務基準の引き下げについて

令和7年中に提出する法定調書の提出枚数が30枚以上(改正前:100枚以上)となった方は、令和9年に提出する法定調書をeLTAX、クラウド等又は光ディスク等により提出する必要があります。

該当する場合は、書面での提出はできませんので、eLTAX等による提出のご準備をお願いします。

給与支払報告書(個人別明細書)等の記載例及び様式について

給与支払報告書(個人別明細書)の記入例 [PDFファイル/356KB]

<様式>※ダウンロードしてお使いいただけます

給与支払報告書(個人別明細書)の様式 [PDFファイル/500KB]

給与支払報告書(個人別明細書)の様式 [Excelファイル/200KB]

電子申告(eLTAX)で提出するCSVデータのレイアウトについて

新居浜市にご提出される場合は(摘要)欄に以下のとおり入力をお願いします。

Ⓐ 退 職 ・・・ すでに退職または退職予定

※ 退職予定の場合は年月日を付記してください。【例】退職 令和6年2月29日

Ⓑ 不定期 ・・・ 給与が毎月支給されていない

Ⓒ 他特徴 ・・・ 乙欄該当者(他の支払者による給与から特別徴収されている)

Ⓓ 専従者 ・・・ 専従者給与(個人事業主のみ)

Ⓔ 少 額 ・・・ 毎月の給与支払額が少額で個人住民税を引ききれない(給与支払額93万円以下)

Ⓕ 少 数 ・・・ 受給総人数が1名(その他の普通徴収切替該当者を除いて)

※ 愛媛県では受給総人数2名以上の給与支払者に特別徴収を推進しています。

【参考】(令和6年分)給与支払報告書の作成等に関するQ&A

Q:給与支払報告書の統一CSVレイアウト仕様書で、(摘要)欄の項目が普通徴収に該当する場合に必須入力となっています。

提出先地方公共団体のHPに退職に該当する場合は理由の記載不要とありますが、どのようにすればよいでしょうか。

A:提出先地方公共団体において、特定の理由において記載不要としている場合には、必ずしも記載する必要はありません。

ただし、PCdesk(DL版)において、普通徴収に該当する場合に(摘要)欄 に入力がない場合はエラーとなりますので、記載不要とされている場合は(摘要)欄に以下のような記載をしてください。

《退職により記載不要とされている場合の(摘要)欄の記載例》

退職により普通徴収該当(普Ⓐ)

※略号(普通徴収の事由に該当する符号、普Ⓐ~Ⓕ)記載でも可

◎詳しくは、eLTAX(エルタックス)ホームページ<外部リンク>をご覧ください。

特別徴収税額通知の受取方法変更について

eLTAX(エルタックス)で給与支払報告書を提出した際に選択した特別徴収税額通知の受け取り方法または通知先メールアドレスを変更する場合は、「特別徴収税額通知受取方法変更届出書」の提出をお願いいたします。

受け取り方法の変更を5月の特別徴収税額通知に反映したい場合は、3月末日(必着)までにご提出ください。

また、税額決定後、年度途中での受取方法を変更することはできませんのでご留意ください。

<様式及び記載例>※ダウンロードしてお使いいただけます

受取方法変更届出書(記載例) [PDFファイル/140KB]

◎詳しくは、特別徴収税額通知書の電子化についてをご覧ください。

納税管理人申告書提出指導のお願い

退職後に出国予定の従業員につきまして、1月2日から6月中に出国される方は、令和6年度異動届出書を提出された場合でも一定の所得を超えると令和7年度の市・県民税が課税となります。

給与事務の方におかれましても、退職の手続きをされる際に、「納税管理人申告書」の提出についてご注意いただきますよう、よろしくお願いいたします。

◎詳しくは、海外出国する場合の個人住民税の手続きについてをご覧ください。

愛媛県では特別徴収の完全実施に取り組んでいます

給与支払報告書にはマイナンバーの記入が必要です

給与支払報告書(総括表を含む)には、マイナンバーの記載が必要です。給与支払者のマイナンバー(法人番号または個人番号)のほかに、給与の支払いを受ける方のマイナンバー、被扶養者のマイナンバー及び16歳未満の扶養親族についてもマイナンバーの記載をお願いします。

なお、個人事業主の方には、提出時に本人確認のためマイナンバー確認書類及び身分確認書類(運転免許証等)をご提示していただきます。

また、個人事業主本人が窓口で提出しない場合(郵送提出等)は、写しを添付していただきますのでお忘れなくご用意ください。